-

2016年中國鋰電池行業發展現狀及發展趨勢預測

2016/7/6 10:59:10 來源:中國產業發展研究網 【字體:大 中 小】【收藏本頁】【打印】【關閉】

核心提示:一、中國鋰電池市場總體規模自1991年全球第一只商業化鋰離子電池由日本索尼推向市場以來,鋰離子電池產業發展已走到其第25個年頭。經過20多年的發展,鋰離子電池市場規模從無到有,先后超越鎳鎘電池、鎳氫電池等其他二次電池而發展成為僅次于鉛酸一、中國鋰電池市場總體規模

自1991年全球第一只商業化鋰離子電池由日本索尼推向市場以來,鋰離子電池產業發展已走到其第25個年頭。經過20多年的發展,鋰離子電池市場規模從無到有,先后超越鎳鎘電池、鎳氫電池等其他二次電池而發展成為僅次于鉛酸電池的第二大二次電池產品。歐洲知名產研機構Avicenne Energy發布的統計數據顯示,從1990年至2012年間,鋰離子電池市場規模從0.5萬kWh(1990年還處在試應用階段)快速發展到3233.47萬kWh(注:與國內統計的數據有所不同,主要原因是該機構對中國情況不是很了解),年均復合增長率高達49%,僅次于鉛酸電池的3.26億kWh。該機構的數據顯示,2000年之前10年的鋰離子電池市場規模的年均復合增長率高達70.8%,之后10年為年均27.1%。

從2010年至2014年,比傳統功能手機更耗電的智能手機以及平板電腦、電動汽車等新興市場的崛起,推動了鋰離子電池市場的快速發展和市場普及。到2014年全球鋰離子電池市場規模快速發展到6646.5萬kWh,是2010年的3倍多。在全球經濟總體處于低谷徘徊的情況下,如此高速增長尤為難得。

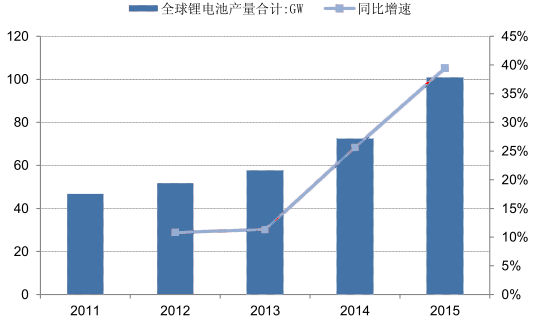

2015年, 全球新能源汽車銷量為73萬輛, 同比增長108%;鋰電池產量也從 2014 年 72GW,升至 100GW,同比增長 40%;動力電池在鋰電池產量中的占比也由 2014 年的14%快速提升到 2015 年的 28%。

全球鋰電池產量及增速

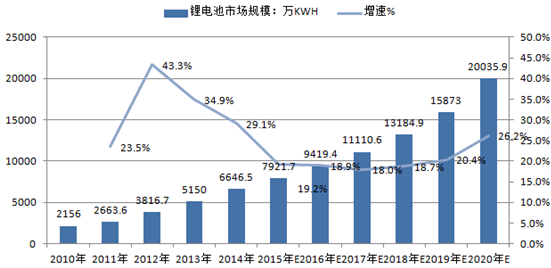

對于未來市場規模的預期,在綜合考慮各種因素的情況下,真鋰研究和中國電池網在去年預期的基礎上有所調低,預計2020年全球鋰離子電池市場規模將會超過2億kWh,21世紀第二個10年的年均復合增長率接近25%。與此同時,鉛酸電池市場規模到2020年前后預計將下降到2010年時2.7億kWh左右的水平。此消彼長,大約在2022年或2023年前后,鋰離子電池就將超越鉛酸電池而成為市場用量最大的二次電池產品。

2010-2020年中國鋰電池市場規模(單位:萬kWh)

鋰離子電池自誕生之日起,就在搶占其他二次電池的市場份額,同時還在創造新的市場需求。鋰離子電池首先切入手機、數碼相機、筆記本等消費類電子產品市場,用了幾年時間迅速一統天下,而鎳鎘電池、鎳氫電池則快速退出這個市場。在目前鎳鎘電池用量最大的電動工具市場,2014年鋰離子電池以60%的市場份額遠超鎳鎘電池,而且市場份額還在進一步擴大。在目前鎳氫電池用量最大的混合動力汽車(HEV)市場,占據85%市場份額的豐田和本田(豐田70%+本田15%)已開始采用鋰離子電池,且用量逐步擴大。

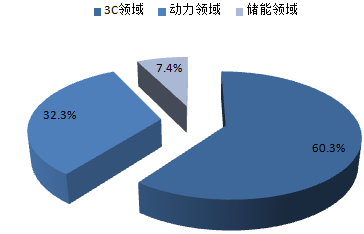

我國鋰電池動力領域占比

鉛酸電池目前主要的應用市場是車輛啟動、以電動二輪和三輪車為代表的交通工具、UPS電源等領域,其中車輛啟動市場占比約70%。在這些領域,鋰離子電池都已開始蠶食鉛酸電池的市場份額。在開發更加節能的汽車產品的要求下,車企巨頭正在紛紛開發采用“12V鉛酸電池+48V鋰離子電池”雙電池啟停系統的汽車產品,這種配備雙電系統的汽車產品有望在2020年之前占據汽車市場的半壁江山(在12V啟動電池本身,也有車企在考慮用鋰離子電池替代鉛酸電池);而下一步的發展趨勢也顯而易見,就是放棄鉛酸電池,開發只使用鋰離子電池的xEV產品(xEV=HEV+PHEV+EV)。在電動自行車、電動三輪車、低速電動汽車等交通工具市場,鋰離子電池用量都在快速增長。

鋰離子電池同時在創造新的市場需求。在平板電腦、電動汽車(PHEV+EV)、與分布式風光發電相配套的家庭儲能等新興市場,鋰離子電池有的是不二之選,有的是首選。在尚未興起的電網儲能等市場,目前已開展的相關示范運行項目中,鋰離子電池的用量顯著超過其他二次電池(如極具代表性的國家電網張北風光儲輸示范項目等)。

鋰離子電池之所以能在市場上攻城掠地,主要得益于它快速下滑的價格。就性能而言,鋰離子電池明顯優于鉛酸電池、鎳鎘電池、鎳氫電池等主要競爭對手。通過性能的優勢,鋰離子電池逐漸擴大了市場規模,而需求的增長直接導致產能擴張、制造成本下降,這又反過來刺激市場需求進一步增長。鋰電池產業就這樣走上了一條良性循環的發展道路。相對應的是,其他二次電池則在“市場需求下降→越來越不具規模效益→成本上升→市場需求進一步下降”的惡性循環道路上漸行漸遠。

鉛酸電池、鎳氫電池和鋰離子電池價格變化走勢(單位:元/Wh)

與鎳氫電池相比較,鋰離子電池在2007年時的性價比就已經超越了鎳氫電池,絕對單位價格在2009年時就已經低于鎳氫電池。與鉛酸電池相比較,鋰離子電池循環壽命普遍是鉛酸電池的2倍以上,價格在2014年也已經下降到2倍左右,兩者的單位循環壽命價格幾乎相當,性價比方面則開始占據優勢。同時我們可以看到,鉛酸電池的價格已進入一個上升通道,而鋰離子電池價格還有下探空間。因此,可以將2014年看做是一個時間拐點的話,那么在這之后,鋰離子電池替代鉛酸電池的進程將會顯著加快。

二、市場重心向動力應用方向轉移

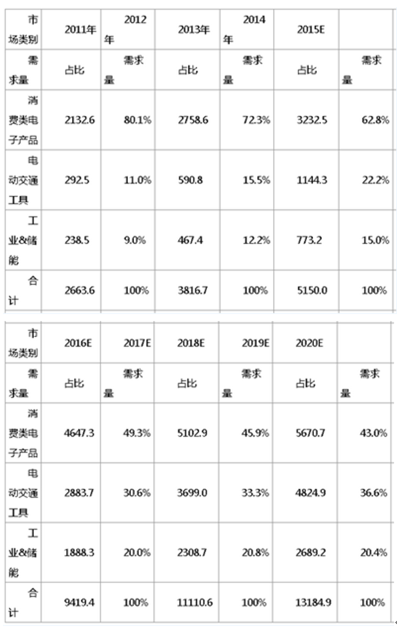

如果把鋰離子電池的下游應用市場分為消費類電子產品、電動交通工具、工業&儲能這三大板塊,我們可以發現,鋰離子電池的需求重心正處于由消費類電子產品的小電池市場向電動交通工具和工業&儲能的動力電池市場轉移的發展階段,大致的先后順序是:消費類電子產品市場→電動交通工具市場→工業&儲能市場。

(注:真鋰研究和中國電池網將智能手機、平板電腦、筆記本電腦、數碼相機、MP3/4等以及為此充電的便攜式移動電源歸類為消費類電子產品市場,將電動汽車、低速電動汽車、電動三輪車、電動自行車、電動輪椅、電動滑板車、電動獨輪車等歸類為電動交通工具市場,將移動通信基站電源、電動鏟車/叉車/物流車、家庭儲能、電網儲能以及其他UPS電源市場歸類為工業&儲能市場。)

2011-2020年全球鋰離子電池市場結構變化(單位:萬kWh)

可以看到,全球消費類電子產品市場對鋰離子電池的需求占比從2011年至2014年呈現出明顯的下滑勢頭——由2011年的80%以上快速降到2014年的55.7%,預計到2020年會持續降到30.5%。與此同時,后兩大市場的占比卻在快速上升,其中電動交通工具市場主要以電動汽車和電動自行車為代表,工業&儲能市場主要以移動通信基站電源市場為代表。

電動交通工具市場對鋰離子電池的需求呈現高速增長態勢。其中在電動自行車市場,隨著性價比逐步趕超,鋰離子電池已開啟了規模化替代鉛酸電池的進程。這種確切的發展趨勢已使得在該市場占據支配地位的浙江天能和超威這兩家鉛酸電池大廠,先后投資興建鋰離子電池生產設施,開始了革自己命的進程。2014年電動自行車市場使用鋰離子電池的新品占比在20%左右,其中中國市場的比例稍低,預計到2020年這個比例會達到95%以上。

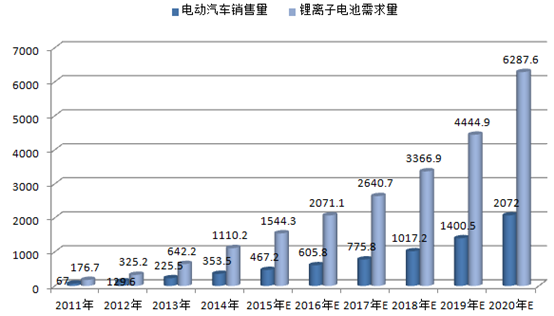

不過,未來幾年,鋰離子電池市場規模增長的最大動力確定無疑將來自電動汽車市場。在2011年電動汽車商業化元年,全球電動汽車銷量即取得6.8萬輛的佳績,此后以73.23%的年均復合增長率高速增長,至2014年已達到35.35萬輛;預計2020年銷量將突破200萬輛。與此相對應,2011年電動汽車對鋰離子電池的需求量為176.7萬kWh,占整個鋰電池市場總需求的比重僅為6.6%;2014年需求量快速增長到1110.2萬kWh,4年增長了6倍多,而市場份額也快速增長到16.7%,成為僅次于手機的鋰離子電池第二大細分市場。我們預計到2016年就將以2071萬kWh的需求量和22%的市場份額超越智能手機而成為鋰離子電池最大的細分市場;到2020年將以31.4%的市場份額超越整個消費類電子產品市場,屆時需求總量將超過6200萬kWh。

2011年至2020年全球電動汽車銷量及鋰離子電池需求量變化(電動汽車銷量單位:千輛;鋰離子電池需求量單位:萬kWh)(

隨著移動通信網絡由3G向4G甚至5G方向發展,要求在人口密集地域高密度建設大量小微型移動通信基站,寸土寸金的現實條件使得鋰離子電池成為這類基站電源的不二之選。未來幾年,鋰離子電池在基站電源市場的應用會高速發展。同時,為了降低電動汽車的售價,日產、特斯拉、通用汽車、三菱汽車、戴姆勒-奔馳、比亞迪等知名車企已紛紛在嘗試將車載電池擴產或二次利用,開發家庭儲能市場,以降低車載電池價格,這已形成了一股潮流。在這兩大細分市場的帶動下,整個工業&儲能市場在2020年之前也會取得較大發展,2020年之后,隨著電網儲能商業化應用的逐步開展,工業&儲能市場將會開啟趕超電動交通工具市場的步伐。

二、鋰電池產業格局

我們知道,全球鋰離子電池產業基本上集中在中國、日本和韓國。在目前這一代鋰離子電池技術上,這種格局只會鞏固而不會弱化,完善的產業鏈、豐富的制造經驗和人才儲備使得其他國家的企業很難插足。當然,這三國企業到其他地區興建生產設施,那就另當別論。如LG化學已在美國密歇根州興建了電芯工廠,就近給美國車企供貨;三星SDI在歐洲收購了電池組裝公司麥格納斯太爾(Magna Steyr),未來不排除會生產電芯;松下和特斯拉在美國興建的超級電池工廠Gigafactory,該工廠的電芯制造技術主要來自松下,年規劃產能是3500萬kWh的電芯和5000萬kWh的模組,建成后顯然將會極大改變現有產業格局。

從目前的動態來看,歐美企業把更多的希望寄托在能量密度更高的下一代鋰離子電池(如全固態鋰離子電池)或下一代二次鋰電池(如鋰硫電池和鋰空氣電池等)的身上,期望在這些電池技術上實現汽車電池和儲能電池產業的大翻盤。如通用汽車和大眾集團,都在明確LG化學為其電池合作伙伴的同時,紛紛投資入股全固態鋰離子電池技術開發企業,其中通用投資入股Sakti3,大眾投資入股QuantumScape。

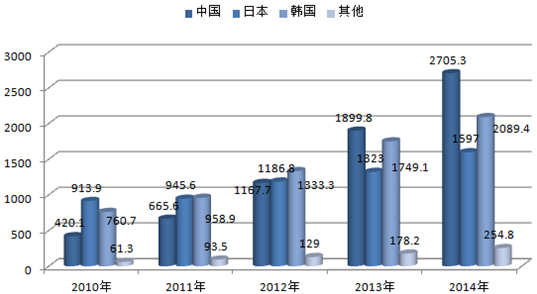

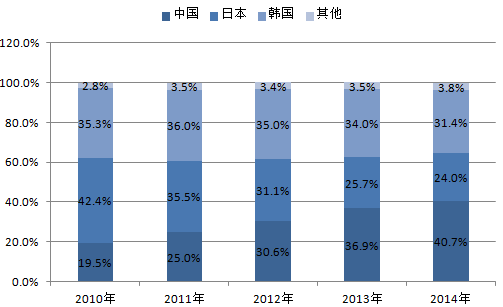

1、電池產業格局中,韓國企業優勢日益突出

鋰離子電池是由日本企業第一個推向市場的,在此后長達20多年的時間里,日本一直是全球最大的鋰離子電池產業聚集地,只是優勢在不斷縮小。20世紀最后幾年,韓國和中國企業開始涉足鋰電產業,21世紀的前幾年逐步崛起,到2011年時韓國企業以958.9萬kWh的出貨總量超越日本企業而位居全球第一。不過這個優勢也只保持了兩年。到2013年,中國企業以1899.8萬kWh的出貨總量超越韓國而位居全球第一,主要原因是中國智能手機產業和移動電源產業的高速發展所帶動。2014年,中國企業進一步擴大了領先優勢,總出貨量的全球占比超過了40%,這一年中國電動汽車市場取得了飛躍式發展。

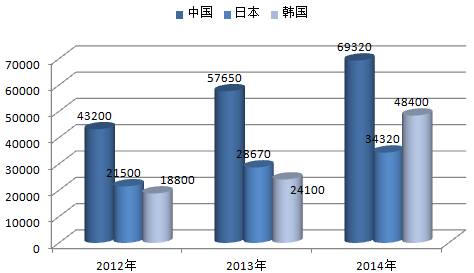

2010-2014年主要國家鋰離子電池出貨量規模(單位:萬KWH)

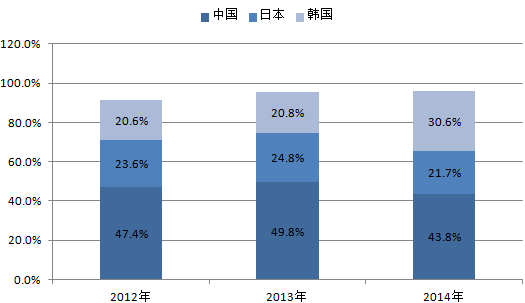

2010-2014年主要國家鋰離子電池出貨量占比(%)

2014年中國企業共向本國電動汽車產品供應了401.8萬kWh的動力鋰離子電池,而2015年前8個月,工信部數據顯示中國電動汽車產量為12.36萬輛,我們初步估算對應的動力鋰離子電池需求超過了700萬kWh,預計全年供應量將超過1100萬kWh,這是2014年全球電動汽車市場的需求總量。顯然,坐著火箭發展的中國電動汽車市場將幫助中國企業在2015年進一步提升鋰離子電池總出貨量的全球占比。雖然中國鋰離子電池產業的體量越來越大,但真鋰研究和中國電池網并不認為中國企業將會在今后中日韓的三國演義中占據優勢,相反,今后可能會存在隱憂。

①在目前這一代鋰離子電池技術很成熟的情況下,企業的發展越來越依賴于規模制勝,規模大有利于降低制造成本。與韓日巨頭相比,中國企業數量眾多,但規模普遍不大,這是第一個隱憂。數據顯示,在2014年6646.5萬kWh的總供應量中,韓國的三星SDI和LG化學、日本的松下這3家企業的供應量分別是1128.3萬kWh、940.5萬kWh和928.8萬kWh,合計市場份額為45.10%,幾乎占到了一半。中國是年供應量超過100萬kWh的企業就有10家,這10家企業共向市場供應鋰離子電池1910.9萬kWh,占整個中國企業總供應量的70.6%,其中前3強天津力神、ATL和比亞迪的供應量雖然都超過了300萬kWh,但三者之和也僅為1047.3萬kWh,不及三星SDI一家。

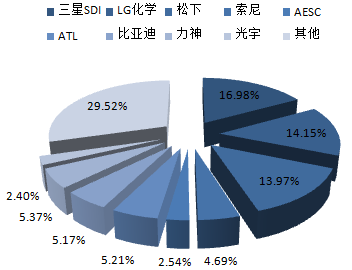

2014年主要鋰離子電池企業市場份額

②鋰離子電池產品的品質存在明顯差距,而且這種差距看上去很難縮小。以電動汽車用的動力鋰離子電池產品的制造為例,目前,韓日巨頭的產品合格率已經達到了1ppm級別,也就是說生產的一百萬只電芯中,不合格率只有一只甚至沒有;不僅如此,現在韓日企業在電池模組方面的產品合格率也已達到1ppm級別。而中國企業的電芯產品合格率能達到90%的就很不錯,而且這90%中還一般分為質量好一點的A品和質量次一點的B品兩檔(韓日巨頭全部都是A品,產品之間質量完全一樣。據蘇州宇量電池毛煥宇博士講,我們很多企業都是幾個品類,這是好的,甚至十幾個品類的質量等級)。

要縮小這種差距,需要改造“硬件”設施的同時提升“軟件”能力。“硬件”方面要提高不難,花錢就可以。不可否認,中國企業的自動化制造水平這幾年來有顯著提高,不少企業甚至全套引進國外先進的自動化設備,這也確實在很大程度上提高了產品的品質。“軟件”方面主要指思想意識,這種差距的縮小就有點困難。國家863電動汽車重大專項動力電池檢測中心主任王子冬2014年11月在第二屆鋰電“達沃斯”年會上曾說過,他去參觀LG化學的動力電池生產線,發現人家在整個電芯制造過程中有上千個控制節點,而中國企業普遍只有幾十個。這可能不是中國企業不愿意在制造過程中增加控制節點,而應該是意識不到。

③電池路線的問題。在動力電池路線上,前幾年中國一直在一邊倒發展磷酸鐵鋰電池技術,同時日韓企業在一邊倒發展錳酸鋰和三元電池技術。前者理論上相對安全,技術開發的重點是提升能量密度;后者正好相反。這幾年下來,后者發展得比較成功,而前者在能量密度提升方面的進展極為緩慢,同時在產品的安全方面也并未體現出什么優勢,導致的結果是中國企業目前正在普遍由磷酸鐵鋰路線向三元路線轉移,連一直最為堅定的比亞迪也是如此(比亞迪的下一款電動汽車產品基本確定要使用三元電池)。

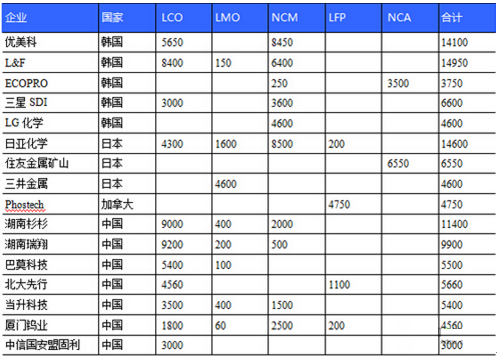

2014年主要國家鋰離子電池企業動力電芯應用情況及單價

這樣,中國企業在相關技術的成熟度以及產品成本控制等方面,在未來一兩年內與韓日企業相比,明顯將會處于劣勢。通過表3可以看到,2014年韓日企業的錳酸鋰和三元動力電池的價格與中國企業的磷酸鐵鋰電池價格基本相當。隨著三星SDI的西安動力電池工廠和LG化學的南京動力電池工廠的先后投產(預計將在2015年底或2016年初),韓國企業將與中國企業同臺競技,他們的錳酸鋰和三元電池的成本將會有進一步降低,而中國企業由于剛開始發展錳酸鋰和三元電池,初期偏高的成本會使得電芯價格較表中的磷酸鐵鋰電芯更高,這樣,中國企業的劣勢將會更加明顯。

在鋰電池市場最大的驅動力——電動汽車用動力鋰離子電池方面,中國企業在規模方面不占優勢,產品品質有明顯差距(至今基本上未走出國門),技術路線上是后發,這些因素疊加,未來中國鋰離子電池產業在這個領域的前景可能不會很樂觀。

在汽車動力鋰離子電池市場,2014年松下以268.9萬kWh的供應量獨步全球,遠超其他企業,汽車電池占其總供應量的比重高達29%,意味著松下的轉型升級做得非常成功。老牌鋰離子電池企業NEC在2007年與日產合資組建了專注于動力電池業務的AESC(日產控股51%),同時做出了逐步放棄消費類電池市場的決定。它的轉型升級也很成功。經過幾年的努力之后,AESC在2014年以168.66萬kWh的供應量成為全球第2大動力鋰離子電池制造商。LG化學和比亞迪2014年的汽車電池供應量都在120多萬kWh,但比亞迪全部是自用,而向LG化學采購動力電池的知名車企卻有很多,如表3中通用、雷諾、福特、沃爾沃等,現在很多中國企業也在采購LG化學的電芯。在全球20大汽車知名品牌中,LG化學已經確定了與其中的13家合作。

目前的各種跡象顯示,未來汽車電池市場格局很可能呈現出松下、LG化學和三星SDI三足鼎立的格局。2014年全球第2大車用電池供應商AESC的前景看起來都不太妙,產品品質難入車企巨頭法眼的中國電池企業就更不用說了。2015年7月,日產CEO戈恩公開表態,認為LG化學是全球最好的電池制造商,并已暗示將來的Leaf要采用LG化學的電池產品。我們從日本產業界朋友那里得到的消息是,雖然是AESC的控股股東,但日產很有可能要放棄AESC,原因也很簡單,同樣是軟包電池,但LG化學的產品性價比更優。日產要在電動汽車市場取得成功,就必須要用更好的電池。

三星SDI雖然2014年僅供應了43.01萬kWh的汽車電池,量并不多,但客戶都是些大名鼎鼎的車企,如寶馬、大眾、保時捷、奧迪、菲亞特等,它的發展潛力不容小覷。一方面越來越多的車企對其產品感興趣,一方面松下的部分客戶可能會被它所接收。松下一直在兩大動力電池路線之間舉棋不定,一是自身的圓柱型小電池路線,二是并購的三洋電機的方型大電池路線。在松下決定與特斯拉共建超級電池工廠Gigafactory之后,因為財力和精力有限,我們預計松下很有可能要放棄方型大電池路線,其相關客戶有很大可能轉向同樣走方型大電池路線的三星SDI。

雖然中國電池企業在電動自行車、電動三輪車、低速電動汽車等其他電動交通工具市場、講求差異化的消費類小電池市場以及未來前景無限的儲能動力市場還存在機會,但是,鋰離子電池產業的發展有很大可能會按照“贏者通吃”的市場規律前進,因此,中國鋰離子電池產業未來幾年將會面臨很嚴峻的挑戰。

2、材料產業格局分析

中國相關材料產業的大發展,始于三星SDI和LG化學這兩大韓國巨頭的大采購,標志性事件是當升科技2010年的上市。出于降低制造成本的考慮,韓國巨頭于2006年開始采購當升科技的正極材料,隨后幾年采購量越來越大,直接推動了當升科技飛速發展,一年一個臺階,直至2010年上市,在中國資本市場刮起了一股鋰電池、新能源旋風。在榜樣力量的鼓舞下,一批中國材料企業改進制造工藝,提升產品品質,以進入國際大廠供應鏈、最終上市做大做強為目標,實現了集團式進步。這種進步同時也刺激了中國鋰離子電池產業的大發展。

在正極材料、負極材料、電解液、隔膜等各個關鍵材料產業領域,中國都涌現出了一批優秀企業,如正極材料領域的當升科技、巴莫科技、湖南瑞翔、湖南杉杉、中信國安盟固利、北大先行、天驕科技、廈門鎢業、金瑞科技、貴州振華等等;負極材料領域的貝特瑞、寧波杉杉、江西紫宸、摩根海容等等;電解液領域的新宙邦、國泰華榮、天津金牛、廣州天賜、東莞杉杉等等;隔膜領域的星源材質、金輝高科、滄州明珠格瑞恩(中科科技)、武漢惠強新能源、遼源鴻圖、東皋膜技術等等。

數據顯示,在正極材料、負極材料和電解液材料市場,中國企業的市場份額在2012年或2013年達到頂點(全球市占率或接近50%,或超過50%)之后,開始走下坡路。隔膜材料在4大關鍵材料中是最晚一個實現國產化的,這幾年的全球市場份額還處在一個上升過程中,但如果按照前三者的發展規律,到達頂峰之后走下坡路可能也就是這一兩年的事。

2012-2014年中日韓企業正極材料產品的全球市場占率(%)

2012-2014年中日韓企業正極材料產品的全球市場供應量(噸)

可以看到,雖然中國企業的正極材料產品供應量每年以40%以上的發展速度在高速增長,但全球市占率卻在2013年到達49.83%的頂點之后開始下滑,2014年快速下滑了6.06%至43.77%,甚至不及2011年45.10%的市占率。我們認為,快速下滑的主要原因大致有兩個:一是在消費類電子產品市場,韓國巨頭的采購策略發生了變化;二是在更高端的動力電池用正極材料市場,日本企業的轉型升級做得很成功,同時韓國企業也發展得很快。

2014年主要國家正極材料企業出貨情況統計(單位:噸)

在消費類小電池制造的成本控制方面,三星SDI和LG化學這兩大韓國巨頭有著清晰的發展規劃:首先是通過采購中國企業的正極材料產品降低成本,在經歷的持續幾年不斷的壓價之后,中國企業已經難以承受,在這種情況下,他們開始自己生產正極材料,以求進一步降低電池制造成本。從表4可以看到,這兩大韓國巨頭2014年的正極材料產量已足以躋身于全球正極材料大廠的行列。

日本企業的正極材料產品全球市占率雖然在下滑,但是在調整產業結構、推進產業升級方面做得很成功。2014年日本企業的鎳鈷鋁酸鋰(NCA)材料共出貨9850噸,錳酸鋰(LMO)材料共出貨7950噸,這些基本上都用于動力電池制造,加上用于動力電池的部分鎳鈷錳酸鋰(NCM)材料,2014年日本企業34320噸的總出貨量中初步估算有超過2/3是高端產品。在三星SDI和LG化學確定在消費類小電池領域采用自制正極材料的情況下,韓國正極材料企業也開始了產品轉型升級的步伐,而且步子邁得很快,ECOPRO在2014年就以3500噸的出貨量迅速發展成為NCA材料的全球第2大供應商,而它在2013年NCA產量還非常少。

從表4我們也可以看到,中國企業的正極材料產品大部分還是用于消費類小電池制造的鈷酸鋰(LCO)材料,對動力電池產業的貢獻較小。2014年中國鋰離子電池企業共向本國電動汽車產品供應了401.8萬kWh的動力鋰離子電池,其中絕大部分是磷酸鐵鋰電池。比亞迪電動汽車所需的123.86萬kWh磷酸鐵鋰電池全部是自己生產制造,盡管比亞迪也具備生產磷酸鐵鋰材料(LFP)的能力,但據真鋰研究和中國電池網調研的情況,為了保證動力電池的品質,比亞迪主要采用加拿大Phostech的磷酸鐵鋰材料,自制的以及向國內材料企業采購的量不多。

中國正極材料產業阻止滑坡的唯一辦法就是下大力氣推進產業結構升級調整,提升技術水平和制造能力,順應鋰離子電池動力化的發展趨勢。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播更多信息之目的,如有侵權行為,請第一時間聯系我們修改或刪除,郵箱:cidr@chinaidr.com。