-

2017年中國航空運輸行業(yè)發(fā)展趨勢及市場前景預測

2016/11/25 10:25:17 來源:中國產(chǎn)業(yè)發(fā)展研究網(wǎng) 【字體:大 中 小】【收藏本頁】【打印】【關閉】

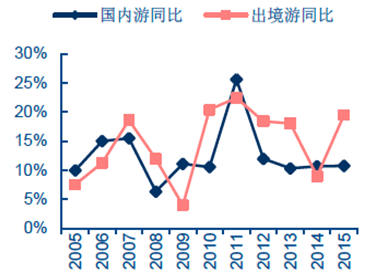

核心提示:2005-2015十年間,國內(nèi)居民出游率從0.93提升至2.91,其中城鎮(zhèn)居民出游率從0.88提高到3.64,CAGR分別達12%和15%。除出游滲透率快速提升外,國內(nèi)居民出游半徑也不斷擴大,足跡從國內(nèi)延伸至周邊乃至相隔大洋的異國他鄉(xiāng);202005-2015十年間,國內(nèi)居民出游率從0.93提升至2.91,其中城鎮(zhèn)居民出游率從0.88提高到3.64,CAGR分別達12%和15%。除出游滲透率快速提升外,國內(nèi)居民出游半徑也不斷擴大,足跡從國內(nèi)延伸至周邊乃至相隔大洋的異國他鄉(xiāng);2015年國內(nèi)居民出境游人數(shù)同比增幅近20%,其中在簽證放寬及人民幣海外仍具較強購買力等因素推動下,國際出境游呈現(xiàn)爆發(fā)式增長,同比增速高達60%。

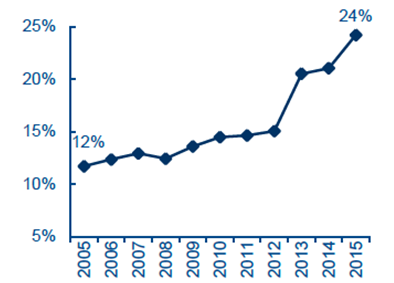

在此背景下,航空運輸在交通客運中所占比重不斷提升,民航RPK在國內(nèi)旅客運輸總周轉量的占比從2005年11.7%提升至2015年的24.2%。從全球航空業(yè)發(fā)展經(jīng)驗來看,中國仍處于航空業(yè)快速發(fā)展階段,預計隨著人均收入的繼續(xù)提高,未來3-5年航空整體需求有望保持10%以上的較高增速,仍屬交運各板塊中增長較快的子行業(yè)。

國內(nèi)居民國內(nèi)外旅游需求持續(xù)增長

航空RPK占客運總體RPK比例

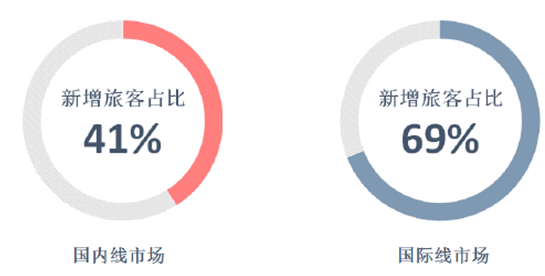

居民出游率提升及旅游半徑擴大,尤其是出境游的高速增長,一方面為航空客運需求帶來持續(xù)新增貢獻;2015年國內(nèi)航線市場中,新增旅客量占國內(nèi)線旅客量的41%,而這一比例在國際航線市場達到69%,新增國際旅客增幅超過20%。

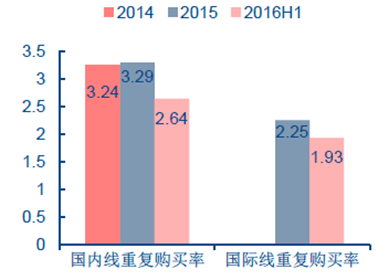

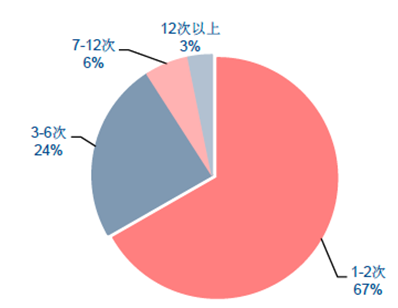

另一方面,現(xiàn)階段航空旅客結構也發(fā)生較大變化,低頻次休閑旅客占比已超過公商務旅客成為民航市場主流。中航信航指數(shù)白皮書顯示,2011-2015年民航旅客重復購買率從3.49持續(xù)下降至3.29,2016年上半年國內(nèi)/國際線旅客重復購買率分別降至2.64和1.93,顯示出行頻次較少的旅游人群比例持續(xù)提高;2015年出行次數(shù)為1-2次的低頻次民航旅客占比近70%,航空大眾化趨勢下對價格敏感的因私個人旅客比例持續(xù)提升。

2015年國內(nèi)/國際航線市場新增旅客占旅客量總數(shù)的比例

民航旅客重復購買率呈下降趨勢

低頻次的民航休閑旅客成為市場主流

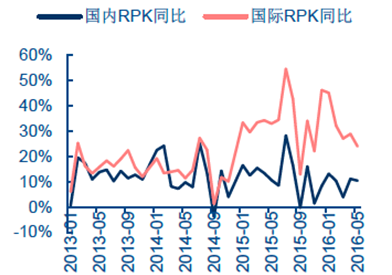

受益旅客量持續(xù)增長,近五年航空RPK增速均保持10-15%的較高增速區(qū)間,客座率也呈上升趨勢。另一方面,航空運力增速也呈現(xiàn)較快增長,2013年以來每年航空ASK增速均較上年提升1個百分點以上,尤其在近兩年出境游高速增長的背景下,航空公司為分享出境旅客增長紅利將主要新增運力投放于國際航線。

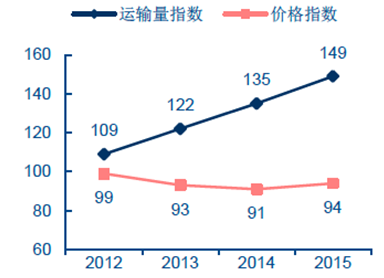

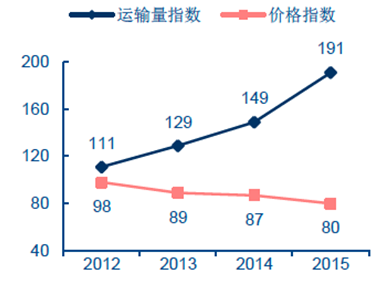

國內(nèi)航空業(yè)的競爭格局為幾大主要航空公司占據(jù)民航80%左右的份額,且產(chǎn)品同質(zhì)性較高,具行業(yè)較強外部性,在主要航企運力投放增速加快、價格敏感的因私旅客占主流等綜合影響下,近幾年行業(yè)呈現(xiàn)“量升價降”的態(tài)勢,尤其是供給偏熱的國際航線市場,這一趨勢更加顯著(2012-2015年間國際線價格指數(shù)下降近20%。)

2007-2016Q3民航業(yè)供需及客座率

國內(nèi)航線量價指數(shù)

國際航線量價指數(shù)

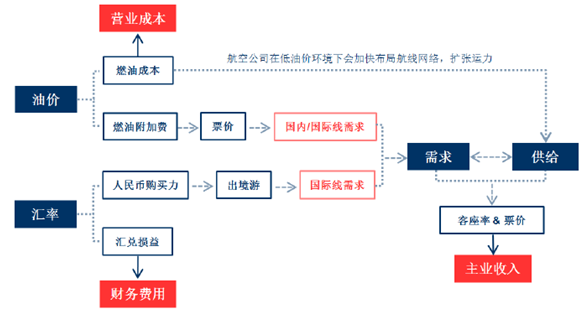

航空為交運板塊中消費屬性較強的子行業(yè),但其可選消費屬性決定航空需求仍受宏觀經(jīng)濟和人均可支配收入、財富效應等因素影響,帶來行業(yè)周期和企業(yè)業(yè)績?nèi)猿尸F(xiàn)周期波動;此外,油價和匯率分別通過燃油成本和匯兌損益顯著影響航空業(yè)績表現(xiàn),并間接影響航空供需,而兩大因素的波動風險又均為國內(nèi)航空公司難以規(guī)避或調(diào)控方式有限的風險;三大因素綜合影響下決定了國內(nèi)民航業(yè)無法擺脫其根本的周期屬性。

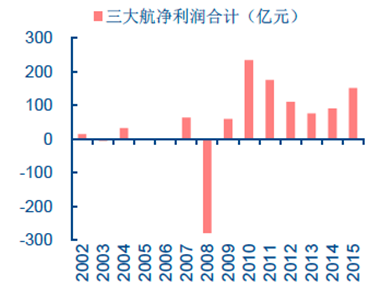

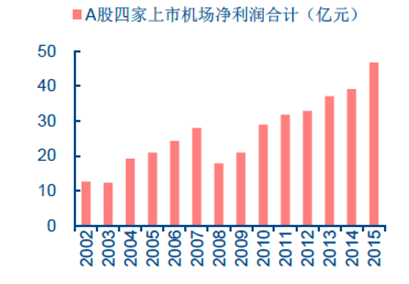

行業(yè)強周期屬性性下航空公司歷史業(yè)績盈虧波動劇烈,在行業(yè)景氣高點三大航累計凈利潤高達200億以上,而在受經(jīng)濟波動、宏觀因素沖擊較大是,亦出現(xiàn)巨額虧損;相較之下,上游機場行業(yè)同期業(yè)績表現(xiàn)和穩(wěn)健增長能力較好。在弱市環(huán)境、以及油價匯率波動風險較大背景下,弱周期性的機場行業(yè)受益量升價穩(wěn)、盈利增長更加持續(xù)性。

影響國內(nèi)航空景氣和公司業(yè)績的三大因素邏輯關系圖

三大航歷史凈利潤水平波動劇烈

上市機場基本保持穩(wěn)健上升趨勢

機場與航空需求景氣唇齒相關,但作為航空上游具有壟斷性資源優(yōu)勢以及收費價格剛性的行業(yè),機場的周期性顯著弱于航空業(yè)。目前國內(nèi)機場收入來源仍以航空性業(yè)務為主,起降架次和旅客吞吐量是驅動航空性收入增長的主要動力,我們認為航空需求保持10%以上增速、國際航線比例提升和寬體機的投入使用,有望支撐國內(nèi)機場主業(yè)穩(wěn)健增長。

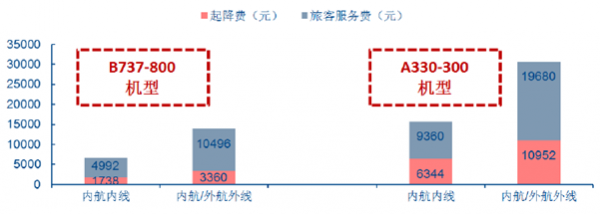

一方面,機場航空性主業(yè)與重要非航業(yè)務均實行政府指導價,價格端剛性,充分受益飛機起降架次和旅客吞吐量的持續(xù)提升,量升價穩(wěn)支撐主業(yè)穩(wěn)健增長。另一方面,在當前的國內(nèi)機場收費標準下,國際及港澳航班收費基準高于國內(nèi)航班。按同一B737-800機型(160座、客座率80%)為例,執(zhí)飛國內(nèi)/國際航班的起降費及旅客服務費相差超過1倍。考慮國際航線、尤其是國際長航線多由寬體機執(zhí)飛,理論上機場從國際航班上取得航空性收入可達到以窄體機執(zhí)飛的國內(nèi)航線收費水平的4倍多。

近幾年國內(nèi)主要航企加大了寬體機的引進,根據(jù)波音公司統(tǒng)計,2013年起波音每年均向中國交付超過20架的寬體機,截至2016年9月,今年波音向國內(nèi)航企交付寬體機數(shù)量已達19架。機場將有望受益國際航線較高收費標準及寬體機使用帶來起價費及旅客服務費的提升,優(yōu)化收入結構及盈利彈性。

近年來國際線需求增速高于國航線

波音向中國航企交付的寬體機數(shù)量

窄體機/寬體機執(zhí)飛國內(nèi)/國際航線的收費標準對比

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播更多信息之目的,如有侵權行為,請第一時間聯(lián)系我們修改或刪除,郵箱:cidr@chinaidr.com。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播更多信息之目的,如有侵權行為,請第一時間聯(lián)系我們修改或刪除,郵箱:cidr@chinaidr.com。 -

- 熱點資訊

- 24小時

- 周排行

- 月排行

您現(xiàn)在的位置:主頁 行業(yè)動態(tài) 2017年中國航空運輸行業(yè)發(fā)展趨勢及市場前景預測